Который платежный шлюз Вы должны использовать для вашего магазин электронной коммерции? Многие люди борются с этим вопросом. В конце концов, платежные шлюзы и онлайн-платежи в целом могут быть пугающими, особенно если это ваш первый раз в блоке.

С десятками вариантов оплаты онлайн, это может быть сложным решением. Но вот где это руководство вступает в игру. Здесь мы говорим вам что искать в качественном шлюзе онлайн-платежей и представить пять лучших решений на рынке.

В спешке, спешу? Вот наше краткое изложение основных платежных шлюзов:

Содержание:

👉 Что такое платежный шлюз?

👉 Как работает платежный шлюз?

👉 Как выбрать платежный шлюз

👉 Лучшие платежные шлюзы по сравнению

👉 Резюме и окончательная рекомендация

Давайте начнем с основ:

Что такое платежный шлюз?

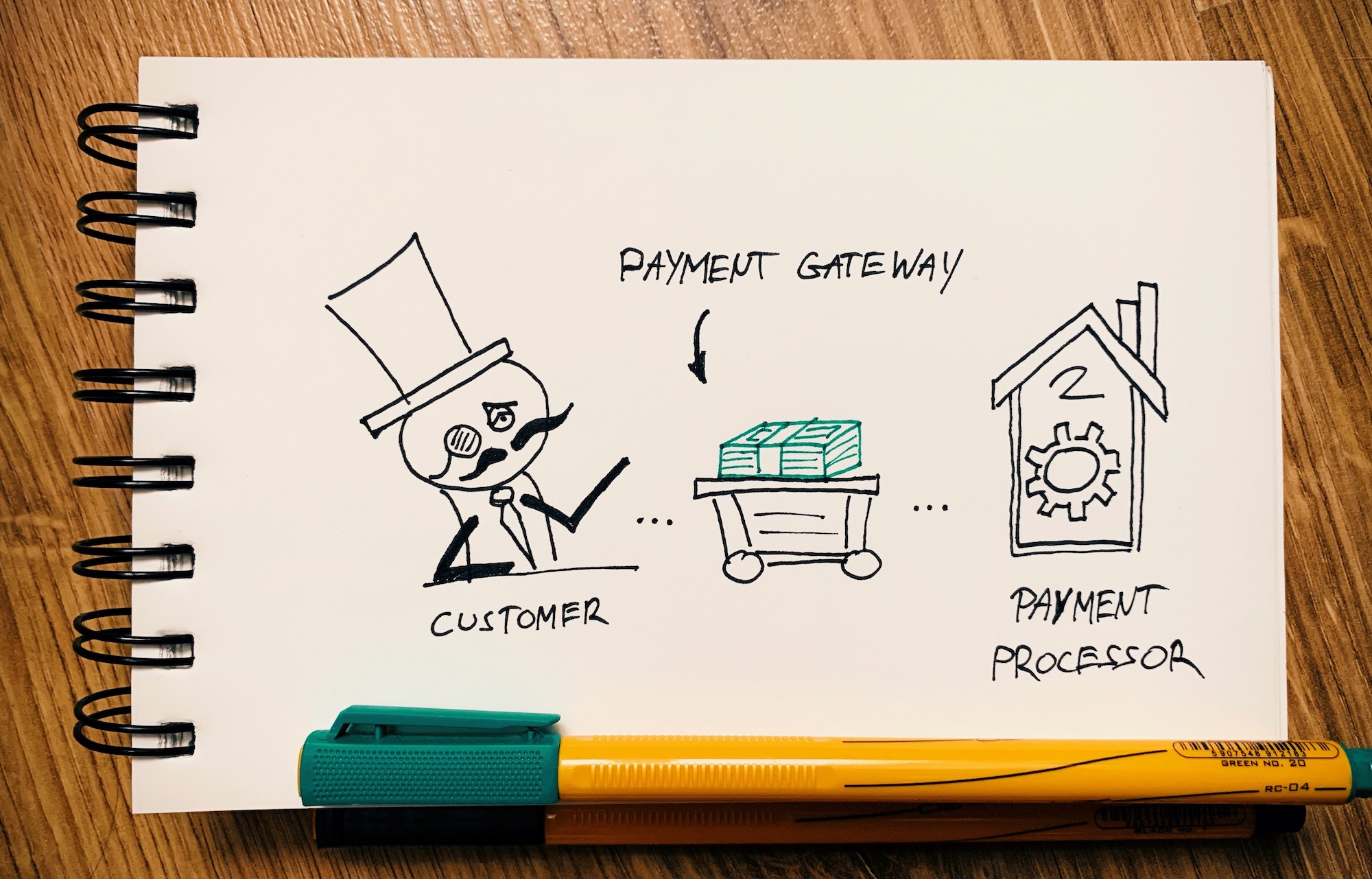

Платежный шлюз посредник между вашим интернет-магазином и обработчиком платежей, который получает платеж от вашего клиента.

Другими словами, как только клиент вводит свои платежные реквизиты на вашем сайте, платежный шлюз обеспечивает безопасную отправку этих данных обработчику платежей.

Вы можете думать об этом так:

Платежный шлюз заботится о авторизация платежа и убедиться, что введенных данных достаточно для завершения платежа. Шлюз защищает данные кредитной карты, шифруя все конфиденциальные данные.formatион он держит. Этот процесс обеспечивает безопасную передачу личных данных между покупателем и продавцом.

Платежный шлюз является частью «волшебства», которое происходит в фоновом режиме, когда транзакция происходит в Интернете. Отправивformatбезопасное соединение между веб-сайтом и обработчиком платежей, а затем возврат сведений о транзакции обратно на веб-сайт — это основной компонент, обеспечивающий работу магазинов электронной коммерции.

Если у вас есть веб-сайт (электронная коммерция) и вы заинтересованы в приеме платежей по кредитным картам через Интернет, вам понадобится платежный шлюз. По сути, это мост между продажами вашего продукта и покупателем.

Как работает платежный шлюз?

Хорошей новостью является то, что, как владелец магазина электронной коммерции, вам не нужно понимать, как на самом деле работает платежный шлюз. На практике все, что вам нужно сделать, это выбрать шлюз, а затем интегрировать его с вашим интернет-магазином с помощью, как правило, удобного мастера настройки. После этого он просто работает и позволяет собирать платежи с клиентов.

Но просто, чтобы дать вам представление, вот общий взгляд на шаги, которые происходят:

- Клиент размещает заказ на вашем сайте. Они входят в корзину, переходят к оформлению заказа и заполняют свои платежные реквизиты.

- Платежный шлюз принимает платеж вformation, шифрует его и отправляет по защищенному каналу в платежную систему.

- Клиент перенаправляется в платежный процессор.

- Процессор оплаты проводит клиента через этапы, чтобы завершить платеж.

- Обработчик платежей проверяет, был ли платеж успешным, и отображает соответствующее сообщение для клиента.

- Покупатель может вернуться в интернет-магазин.

На практике это означает, что платежный шлюз отвечает только за то, чтобы позволить клиенту общаться с платежной системой. Шлюз — это как раз то, что следует из названия — «шлюз», который вводит личный кабинет клиента.formatпо защищенному каналу к платежной системе.

Как выбрать платежный шлюз

Вот что нужно искать в платежном шлюзе:

Пять популярных платежных шлюзов для рассмотрения

Вот самые популярные платежные шлюзы на рынке, их плюсы и минусы, а также стоимость работы с ними:

Примечания. Платежные шлюзы, представленные ниже все ознакомьтесь с пунктами, рассмотренными выше, поэтому здесь их всего пять.

1. Payline

Payline был в бизнесе платежного шлюза некоторое время теперь. Они предлагают четкие сборы и выгодные модель ценообразования плюс обмен.

Если вы собираетесь принимать в основном кредитные карты, это может быть лучшим решением для вас. В этой модели с вас взимается плата за транзакции, связанные с каждой картой, плюс комиссия оператора.

Это, как говорится, вам понадобится отдельный торговый счет работать с Payline, что делает процесс установки более сложным и, возможно, не таким дружелюбным, если вы только начинаете новый интернет-магазин.

Линия выплат больше практического платежного шлюзаЭто означает, что вам нужно настроить такие элементы, как регулярные платежи или другие нестандартные схемы платежей. Другими словами, реализация конкретного решения может быть более сложной и, следовательно, более подходящей для устоявшихся предприятий.

Цены:

- Из-за модели ценообразования interchange-plus с вашей кредитной карты взимается стоимость, которую вы обрабатываете + 0.3% от суммы транзакции (вы можете согласовать сумму комиссии с 0.2%, если у вас достаточно большой объем)

- есть также отдельная плата в размере 10 в месяц, чтобы ваш аккаунт был включен

👉 Читайте наш полный Обзор линии выплат.

2. Stripe

Stripe было один из самых популярных платежных шлюзов на рынке пару лет. Четкая структура комиссий, хорошая интеграция со всеми основными системами электронной коммерции и простой в использовании интерфейс стали огромными факторами, помогающими Stripe собрать базу довольных клиентов.

Stripe это, вероятно, самый ориентированный на разработчиков платежный шлюз. Некоторым это может показаться пугающим, но на самом деле это означает, что вы можете точно настроить Stripe чтобы обслуживать ваш бизнес именно так, как вы этого хотите.

Stripe позволяет обрабатывать разовые платежи, регулярно выставлять клиентам счета, настраивать торговую площадку или даже обрабатывать платежи лично.

Stripe также гарантирует безопасность транзакций и надежно хранит все номера кредитных карт и детали транзакций (используя хорошие ключи шифрования AES-256).

Более того:

- Stripe имеет сертификат PCI DSS Level 1

- Выпускает отчеты SSAE18 / SOC 1 типа 1 и 2

- Имеет лицензии на денежные переводчики в США, AFSL в Австралии, E-Money License в Европе и зарегистрированный MSB в Канаде.

- Соответствует ли PSD2 и строгая аутентификация клиентов (SCA) в ЕС

- Работает с валютами 135 +

- В настоящее время доступны в странах 30 +

- Работает с огромным количеством сторонних инструментов и платформ - читайте: обязательно будет работать с вашим провайдером электронной коммерции

Вдобавок ко всему, есть круглосуточная поддержка по электронной почте, в чате и по телефону.

Цены:

- 2.9% + 30 ¢ на сумму транзакции по кредитной карте в США.

- + 1% при приеме международных карт

👉 Читайте наш полный Stripe обзоре.

3. Authorize.Net

Authorize.Net является одним из самых узнаваемых и самые старые платежные шлюзы работает в сети. Они существуют с 1996 и позволяют компаниям любого рода принимать платежи в Интернете и лично.

Authorize.Net позволяет принимать кредитные карты, бесконтактные платежи и электронные чеки.

Существует также расширенное обнаружение мошенничества, которое может спасти ваш бизнес от несанкционированных платежей или других форм проблем, связанных с оплатой.

Также стоит отметить, что Authorize.Net надежно хранит данные ваших клиентов и позволяет вам tokenize всю конфиденциальную информацию.

Основываясь на потребностях вашего бизнеса, вы можете использовать Authorize.Net для выставления счетов, настройки регулярных платежей и использования упрощенного процесса оформления заказа.

Цены:

- Опция «все в одном»: для предприятий, которые не имеют торгового счета; $ 25 в месяц и 2.9% + 30 ¢ за транзакцию

- Только платежный шлюз: для предприятий, которые уже имеют торговый счет; $ 25 в месяц и 10 ¢ за транзакцию

- Корпоративные решения для предприятий, которые обрабатывают более $ 500K в год

👉 Читайте наш полный Authorize.Net обзор.

4. PayPal

PayPal это самый известный и известный платежный процессор / платежное решение / платежный шлюз из всех.

PayPal действительно намного больше, чем просто шлюз, который владельцы бизнеса могут интегрировать со своими магазинами электронной коммерции. На самом деле, многие случайные пользователи имеют собственные учетные записи PayPal и используют эту услугу для обработки случайных платежей в Интернете или даже для разделения счета со своими друзьями.

Все это делает PayPal незаменимым платежным шлюзом для вашего интернет-магазина просто потому, что это единственное решение, которое гарантирует, что вы сможете продавать свои продукты всем.

С точки зрения владельца бизнеса, существуют различные варианты предложения PayPal, на которые вы должны обратить внимание:

- Стандарт PayPal Payments

- PayPal курьерская

- PayPal Payments Pro

Различия между этими тремя могут быть хорошими, но они могут быть значительными в зависимости от типов продуктов, которые вы продаете.

Стандарт PayPal Payments и PayPal курьерская работать очень похоже. Единственное отличие состоит в том, что с помощью Standard клиент создает заказ на вашем сайте → настраивает его →, а затем перенаправляется в PayPal для осуществления платежа.

С PayPal Express клиент будет перенаправлен в PayPal для авторизации платежа, но не завершит процесс оформления заказа там. Вместо этого они смогут вернуться на ваш сайт, настроить заказ, а затем получать оплату в фоновом режиме, не покидая ваш сайт.

Содержание PayPal Payments ProВы можете настроить весь процесс оформления заказа, и клиент остается на вашем сайте все время. В настоящее время PayPal Payments Pro доступен только в нескольких странах.

Еще несколько важных деталей о PayPal как платежном шлюзе:

- вам не нужен торговый счет, чтобы использовать PayPal

- Вы получаете расширенную защиту от мошенничества

- вы можете выставлять счета

- вы можете быстро вывести деньги на банковский счет в местной валюте

Цены:

- PayPal Payments Standard: 2.9% + 30 ¢ за транзакцию; Существуют скидки на объем, если вы обрабатываете много платежей

- Экспресс-проверка PayPal: 2.9% + 30 ¢ за транзакцию

- PayPal Payments Pro: 2.9% + 30 ¢ за транзакцию; плюс $ 30 в месяц

👉 Читайте наш полный Обзор PayPal.

5. 2Checkout

2Checkout существует с 2006 и теперь предлагает услуги в более чем 180 странах.

Они предоставляют вам комплексное решение для обработки платежей в Интернете, предоставляя вам доступ к продвинутой платформе, где вы можете управлять финансами своего бизнеса и усилиями по электронной торговле.

Одна из уникальных особенностей 2Checkout заключается в том, что помимо возможности интеграции их платежного шлюза со всеми популярными платформами электронной коммерции, вы также получаете доступ к размещенной корзине покупок, созданной с учетом всех лучших практик и оптимизированной для максимального использования. преобразование. Это дает вам возможность работать только с 2Checkout, без необходимости внешнего решения для электронной коммерции. Это может быть привлекательным вариантом для предприятий, которые еще не имеют настройки электронной коммерции.

Другие важные детали о предложении 2Checkout:

- работает на языках 29 и в валютах 100

- локализованный заказ для поддерживаемых стран

- интегрируется с более чем инструментами электронной коммерции 120

- позволяет принимать все основные кредитные карты и платежи PayPal

- надстройка «2Comply» обеспечивает расширенную обработку налогов и НДС и соблюдение требований

Цены:

- «2Sell»: легкий и простой способ продавать по всему миру; 3.5% + 30 ¢ за транзакцию

- «2Subscribe»: для подписчиков; 4.5% + 40 ¢ за транзакцию

- «2Monetize»: универсальное решение для продажи цифровых товаров по всему миру; 6% + 50 ¢ за транзакцию

Это ценообразование может выглядеть в целом дороже, чем другие решения в списке, но, особенно с последними двумя планами, вы получаете ряд дополнительных функций, которые выходят за рамки простого действия в качестве простого платежного шлюза.

👉 Читайте наш полный 2Оформить отзыв.

Итого

Это был ваш первый урок о том, что такое платежный шлюз и пять лучших шлюзов, доступных на рынке.

В конце концов, каждый из них позволит вам одинаково эффективно получать платежи от ваших клиентов. Реальная разница заключается в дополнительных функциях и общем опыте использования шлюза и его интеграции с вашим интернет-магазином.

Вот сводная таблица, чтобы помочь вам принять решение:

| Платежный шлюз | Цена от | Рейтинг редактора |

|---|---|---|

| Payline | сборы за кредитную карту + 0.3% за транзакцию + $ 10 в месяц | ⭐⭐⭐ |

| Stripe | 2.9% + 30 ¢ за транзакцию | ⭐⭐⭐ |

| Authorize.Net | 2.9% + 30 ¢ за транзакцию + $ 25 в месяц | ⭐⭐ |

| PayPal | 2.9% + 30 ¢ за транзакцию | ⭐⭐ |

| 2Checkout | 3.5% + 30 ¢ за транзакцию | ⭐⭐ |

Если оставить в стороне эти платежные шлюзы, есть еще одна вещь, которую вы могли бы рассмотреть, прежде чем считать настройку электронной торговли завершенной, особенно если вы собираетесь работать с несколькими валютами. 💱

По сути, проблема с приемом нескольких валют заключается в том, что вы часто теряете различные конверсионные сборы, когда пытаетесь вывести средства или обработать их в целом. По этой причине я рекомендую вам дополнить свой платежный шлюз (ы) Wise для бизнеса.

Wise действительно инновационная финансовая услуга. По сути, он предоставляет вам местные банковские реквизиты для Великобритании, еврозоны, Австралии и США (без необходимости иметь местный адрес). Это означает, что вы можете запрашивать платежи как местный житель, где бы вы ни находились. Затем вы можете снимать деньги с низкой комиссией, что минимизирует ваши расходы на конвертацию валюты.

Wise также работает и наоборот, а это означает, что это ваш лучший способ оплачивать счета и отправлять другие платежи — например, вашим глобальным поставщикам.

👉 Прочитайте наш Wise Обзор здесь.

Это подводит итог темы платежные шлюзы и как выбрать идеальный. Если что-то не понятно, и вам нужна помощь в принятии решения, не стесняйтесь обращаться к нам через комментарии ниже.

Мне понравилась статья, но теперь у меня есть следующий вопрос. В чем разница между платежным шлюзом, агрегатором и поставщиком платежных услуг? Заранее спасибо!

Здравствуйте, Умберто.

У нас пока нет статьи об этом, но она в шорт-листе.

Paypal, безусловно, по-прежнему остается самым популярным вариантом, особенно для людей, работающих в Интернете. Это форма оплаты по преимуществу, поздравляю со статьей!

Благодаря!

Я хочу настроить учетную запись продавца, и я обрабатываю повторяющиеся транзакции только со счетов клиентов.

Сначала объем $ небольшой с одной учетной записью, может быть, 93 транзакции и $ 8500 за $ 100 XNUMX в год.

у меня есть еще одна учетная запись, которая будет больше, например, 1700-6800 транзакций в месяц.

объемом около $3 млн.

ищу онлайн-портал, на котором я могу ввести информацию о клиенте и заставить систему очищать все транзакции от клиентов

еженедельно, раз в два месяца или ежемесячно

Мысли?

Почему в названии блога есть Adyen, а в статье он ни разу не упоминается?

Здравствуйте,

Спасибо за внимание! Недавно мы обновили пост.

–

Богдан - редактор ecommerce-platforms.com

Спасибо за разъяснение

платежный шлюз, процессор и торговый счет. Похоже, терминология изменилась, но концепция осталась прежней. Кстати, я работал над первой платежной платформой в Западной Африке с моей компанией, обозначенной как MPP (поставщик услуг Master Card Member Service Provider — шлюз, взаимодействующий с транзакцией между счетом клиента, эмитентом (MasterCard, VISA и т. д.) и банком клиента, принимающим / обрабатывающим транзакцию от имени их клиентов со счетом в банке.Тогда мы делаем так, чтобы банковское учреждение выбрало двух своих сотрудников, каждому из которых был предоставлен отдельный уникальный ключ, который вводится в аппаратный модуль безопасности (HSM), генерируя уникальный банковский идентификационный номер (BIN). После завершения этого шага у нас есть банк вformatвсякий раз, когда транзакция их клиента поступает в обработку. Когда клиент проводит своей картой в терминале в любом месте, Мы забираем транзакцию, идентифицируя Банк с помощью БИН, направляем транзакции в Банк с ответом на авторизацию, а затем деньги выплачиваются через точку продажи, где продавец получает кредитуется, а клиент получает дебет

Со временем все изменилось, и я хочу получить обратную связь, так как я нахожусь в процессе регистрации для поставщиков, которые могут обрабатывать онлайн-платежи для сферы услуг, и нам платят за упрощение транзакции между клиентом и поставщиком услуг:

Какие есть варианты такого старта с

(Платежный шлюз (PG), Платежный процессор (PP) и Торговый счет (MA)) (PPM), принимая во внимание, что нам необходимо интегрировать их API в наш веб-сайт, и я смотрю на:

1 Самый безопасный платеж

2 НЕТ стоимости установки и оплаты PPM в зависимости от объема транзакции

3 варианта доставки PPM через платформу для простоты обработки и оплаты. Альтернативой будет PP + PG из одного решения и MA в качестве другого решения, если это снизит стоимость.

4 Простота прекращения обслуживания, если вам удобно, без дополнительной оплаты

5 Простота интеграции с нашей платформой

Здравствуйте,

Я из Румынии, и я столкнулся с немного сложной ситуацией. я создал shopify магазине и применяется почти ко всем платежным шлюзам, перечисленным на shopify но был отвергнут всеми по той же причине, им не нравится dropshipping. Это магазин одежды, так что ничего опасного или подозрительного.

Любые решения или какой-то обходной путь? Спасибо

Привет, Цезарь,

Да, платежные системы иногда могут показаться удручающе осторожными.

Вы можете искать «торговые счета с высоким уровнем риска» — это поставщики, которые специализируются на обработке платежей для предприятий, с которыми не желают работать более крупные поставщики.

В конечном итоге вы заплатите больше, но это способ, по крайней мере, начать торговать. В будущем, как только вы создадите торговую историю, вы будете рассматриваться как человек с меньшим риском, и более традиционные поставщики могут захотеть работать с вами.

Существует ли шлюзовая система, которая не будет «предварительно авторизовать» карту до того, как мы сообщим системе, сколько мы хотим снять с карты? Например, если клиент размещает заказ на 2 товара по 50 долларов (общая сумма заказа 100 долларов), но мы можем сразу отправить только 1 из 2 предметов (стоимостью 50 долларов). Я не хочу, чтобы они изначально были «предварительно авторизованы». за 100 долларов, а затем отправить свой заказ через. Я просто хочу, чтобы они увидели плату в размере 50 долларов после того, как мы отправим 1-й товар, а затем 50 долларов позже, когда будет отправлен 2-й товар. Кто-нибудь знает систему шлюза, которая позволяет это? Кажется, у нас большие проблемы с его поиском.

Привет, КЭРРИ, поговорите с SecureTrading. Это независимый платежный шлюз, не связанный с банком, и он может поддерживать упомянутые вами функции.

Что нужно сделать, чтобы работать с банком напрямую? Есть ли какой-то сертификат? Я знаю, что у нас на сайте хорошее шифрование данных (AES256 + Blowfish), но я не могу найти решение, которое позволило бы мне просто принимать кредитные карты и работать с банком без каких-либо дополнительных промежуточных точек

Вам нужно будет связаться с банком, с которым вы хотите работать, и они предоставят код. Лучше всего найти разработчика в своей стране, он знает, что делать.

Ура,

–

Богдан - редактор ecommerce-platforms.com

Вы так милы, сэр, это так приятно посоветовать.

Привет, друзья,

Люблю своего провайдера Merchant e Solutions Gateway.

Однако, если вы являетесь некоммерческой организацией, основанной на ПОЖЕРТВОВАНИЯХ, убедитесь, что вы нашли веб-сайт, который полностью поддерживает страницы ПОЖЕРТВОВАНИЯ, потому что вы не получите практически никакой помощи от Merchants E Solutions.

Они предоставляют форму пожертвования, сгенерированную для копирования и вставки в формате HTML, которая не содержит каскадных записей. Форма действительно отстой. Вам придется заплатить тысячи долларов разработчику, чтобы начать работу.

JW

Мы сталкиваемся с трудностями при получении поддержки платежного шлюза на нашем сайте. Все отказались поддержать нас по 3 причинам: (1) мы занимаемся фирменными и подлинными женскими аксессуарами, (2) наш бизнес зарегистрирован на Ближнем Востоке и (3) мы являемся веб-сайтом аукциона. Мы слышали о создании собственного платежного шлюза. Кто-нибудь знает об этой теме? Сколько это будет стоить? какие-то осложнения?

Привет, Коллинз,

Моя проблема с этими платежными шлюзами заключается в том, что они присваивают описание транзакциям, совершаемым на сайте продавца. Например, вы заселяетесь в отель, и они выполняют предварительную авторизацию для обеспечения средств… но в повествовании об учетной записи клиента говорится, что google pay… И клиенты отказываются от таких транзакций, потому что они не совершали никаких действий в google pay… Пожалуйста, распутайте такие сценарии. Спасибо

Отличная статья Мэтта Коллинза

Вы дали нам такое великое вformation на платежном шлюзе. Пожалуйста, продолжайте публиковать отличные статьи.

Спасибо за отличный пост.

Вопрос к Форуму, наша компания рассматривает возможность внедрения Authorize.net или Stripe для нового продукта электронной коммерции, который мы запускаем, и пытаемся понять структуру платы. Если мы выберем Authorize.net или Stipe, нужны ли нам услуги торгового процессинга от нашего банка?

В настоящее время мы используем Intuit/Quickbooks для обработки кредитных карт для наших текущих торговых услуг, где мы принимаем кредитные карты. Для нашего нового потребительского продукта электронной коммерции нам нужно платить как Authorize.net, так и Stripe И Quickbooks, или Athorize.net/Stripe обрабатывать все аспекты обработки транзакции? Спасибо

Комбинация, которую мы используем (Stripe + PayPal, либо Express, либо Standard) охватывает, вероятно, 95% наших клиентов.

Большинство людей, как правило, просто настраивают PayPal, потому что это то, что поставляется с большинством крупных систем электронной коммерции, которые уже предварительно настроены, и, кроме того, его очень легко настроить.

Но я обнаружил, что настройка Stripe а также обработка кредитных карт на месте дала большой прирост конверсии. Кроме того, он работает аналогично PayPal на бэкэнде, то есть вам по-прежнему не нужно настраивать торговый счет в своем банке, и деньги могут быть просто переведены обратно на ваш банковский счет.

Как вы можете использовать Stripe без SSL?

Привет, Мартин,

Stripe требует SSL на вашем сайте для работы.

Лучший,

Богдан - редактор ecommerce-platforms.com

Paypal на протяжении всего пути, я слышал много хорошего о Stripe - обслуживание клиентов у них отличное - по крайней мере, когда я пытался связаться с ними как с потенциальным клиентом.

Я использую Authorize.net уже 8 лет, и их тарифы самые низкие из всех, что я встречал. Да, вы должны платить некоторые ежемесячные сборы, но в целом, если вы продаете большой объем, комиссия за транзакцию намного ниже, чем что-либо еще, на что я смотрел.

Спасибо за ценные заметки. Я из Ирана, и наш бизнес связан с экспортом персидских ковров, поскольку мы хотим создать наш онлайн-рынок, нам нужен поставщик платежных шлюзов, но многие из этих поставщиков не предоставляют никаких услуг иранским предприятиям. пожалуйста, помогите мне найти подходящего поставщика, с которым мы можем работать.

с уважением

Привет, может быть этот ответ от Quora поможет. Ваше здоровье!

Дорогая Каталин,

Спасибо за отличные ресурсы, как всегда. Я долго изучал этот вопрос, но не мог найти подходящей информации. Мы пытаемся найти для нас лучшее готовое решение для электронной коммерции, но у нас нет банковского счета в США, и мы, оказывается, пользуемся преимуществами shopify Платежный шлюз, чтобы снизить комиссию за транзакции, вам необходимо иметь учетную запись в США. Другойwise, нам нужно платить 2% за каждую транзакцию в дополнение к обычным ставкам по кредитным картам. Любое предложение будет очень актуальным.

С наилучшими пожеланиями,

Вы можете найти список здесь с доступными международными платежными шлюзами. Имейте в виду, что все эти шлюзы имеют свои собственные комиссии за транзакции. Все комиссии за транзакции будут сняты независимо от вашего плана, только если вы имеете право подать заявку на Shopify Payments, Ура!

On Shopify не помогает иметь только банковский счет в США, вам также нужно иметь SSN, чтобы получить разрешение на использование Shopify Payments – если вы зарегистрировались в 2016 году.

Перейти к АЛТАРЮ – stripe, у них есть решение для не граждан США, которым нужен банковский счет в США у торговца, они в силиконовом валли… у меня есть это, и я могу сказать, что они лучшие.

так где собственно сравнение? жизненно важная информация, которая действительно нужна людям, например… ЗАТРАТЫ?

Привет Фу, я предлагаю проверить Сравнительная таблица так же.

Как бы люди ни ненавидели Paypal, я думаю, нужно быть дураком, чтобы хотя бы не предлагать его в качестве опции на сайте электронной коммерции. Это просто слишком надежно и хорошо известно, что нельзя. На самом деле, я бы даже поспорил, что предложение этого варианта коррелирует с более высоким коэффициентом конверсии.