Który Bramki płatności powinieneś użyć dla swojego sklep e-commerce? Wiele osób zmaga się z tym pytaniem. W końcu bramki płatnicze i płatności online w ogóle mogą być onieśmielające, zwłaszcza jeśli jest to Twoja pierwsza wizyta w tym miejscu.

Mając do wyboru dziesiątki opcji płatności online, może to być skomplikowana decyzja. Ale tutaj właśnie wchodzi w grę ten przewodnik. Tutaj ci powiemy czego szukać w wysokiej jakości bramce płatności online i obecny pięć najlepszych rozwiązań na rynku.

W pośpiechu? Oto nasze podsumowanie najlepszych dostępnych bramek płatniczych:

Spis treści:

???? Co to jest bramka płatności?

???? Jak działa bramka płatnicza?

???? Jak wybrać bramkę płatniczą

???? Porównanie najlepszych bramek płatniczych

???? Podsumowanie i rekomendacja końcowa

Zacznijmy od podstaw:

Co to jest bramka płatności?

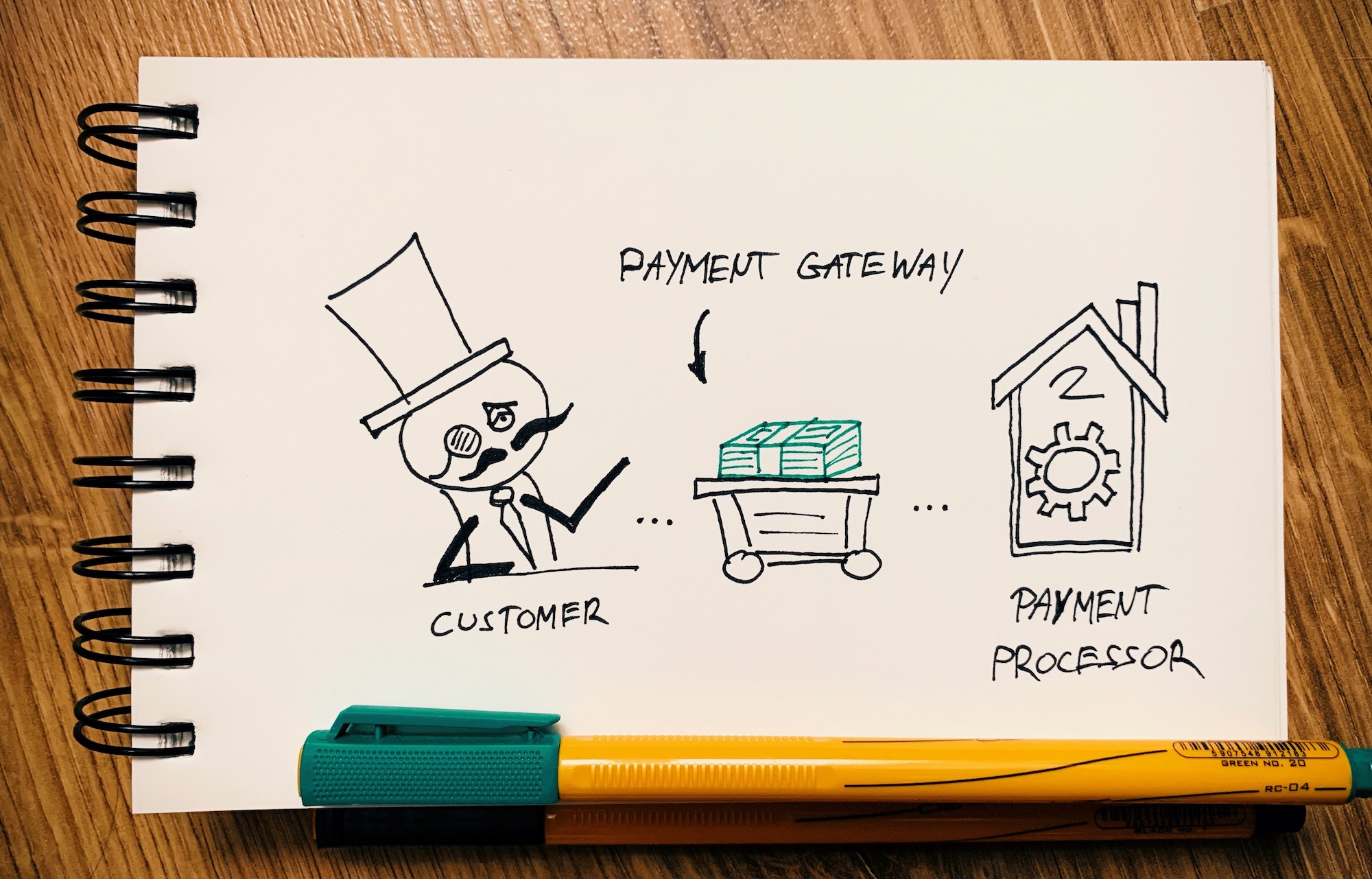

Bramka płatności to pośrednik pomiędzy Twoim sklepem internetowym a podmiotem obsługującym płatności, który otrzymuje płatność od Twojego klienta.

Innymi słowy, gdy klient wprowadzi szczegóły płatności w Twojej witrynie, bramka płatnicza bezpiecznie prześle te dane do procesora płatności.

Możesz o tym pomyśleć w ten sposób:

Bramka płatnicza dba o to autoryzującą płatność i upewnienie się, że wprowadzone dane wystarczą do sfinalizowania płatności. Bramka chroni dane karty kredytowej, szyfrując wszystkie wrażliwe daneformattrzyma. Proces ten gwarantuje, że prywatne dane osobowe są bezpiecznie przekazywane pomiędzy klientem a sprzedawcą.

Bramka płatnicza jest częścią „magii”, która działa w tle, gdy transakcja odbywa się w Internecie. Wysyłającformatbezpieczne przesyłanie danych pomiędzy witryną internetową a procesorem płatności, a następnie zwracanie szczegółów transakcji z powrotem do witryny internetowej, jest to podstawowy element umożliwiający funkcjonowanie sklepów e-commerce.

Jeśli masz witrynę internetową (e-commerce) i jesteś zainteresowany akceptowaniem płatności kartą kredytową w Internecie, będziesz potrzebować bramki płatniczej. Jest to w rzeczywistości pomost między sprzedażą produktu a klientem.

Jak działa bramka płatnicza?

Dobra wiadomość jest taka, że jako właściciel sklepu e-commerce nie musisz rozumieć, jak faktycznie działa bramka płatnicza. W praktyce wystarczy wybrać bramkę, a następnie zintegrować ją ze swoim sklepem internetowym za pomocą zazwyczaj przyjaznego dla użytkownika kreatora konfiguracji. Potem to po prostu działa i pozwala zbierać płatności od klientów.

Ale żeby dać ci wyobrażenie, oto ogólny przegląd etapów, które mają miejsce:

- Klient składa zamówienie na Twojej stronie internetowej. Wchodzą do koszyka, przechodzą do kasy i podają szczegóły płatności.

- Bramka płatnicza przyjmuje płatnośćformation, szyfruje go i wysyła bezpiecznym kanałem do procesora płatności.

- Klient zostaje przekierowany do procesora płatności.

- Procesor płatności przeprowadza klienta przez kolejne kroki prowadzące do sfinalizowania płatności.

- Procesor płatności sprawdza, czy płatność przebiegła pomyślnie i wyświetla klientowi odpowiedni komunikat.

- Klient może powrócić do sklepu internetowego.

W praktyce oznacza to, że bramka płatnicza odpowiada jedynie za umożliwienie klientowi komunikacji z podmiotem przetwarzającym płatności. Bramka jest dokładnie tym, co sugeruje nazwa – „bramką”, która umożliwia dostęp do osobistych informacji klientaformatprzesyłane bezpiecznym kanałem do podmiotu przetwarzającego płatności.

Jak wybrać bramkę płatniczą

Oto, czego należy szukać w bramce płatniczej:

Pięć popularnych bramek płatniczych do rozważenia

Oto najpopularniejsze bramki płatnicze na rynku, ich zalety i wady oraz koszty związane z pracą z nimi:

Notatka. Bramki płatnicze przedstawione poniżej wszyscy sprawdzają punkty omówione powyżej, dlatego jest ich tutaj tylko pięć.

1. Linia wypłaty

Linia wypłaty działa w branży bramek płatniczych już od jakiegoś czasu. Oferują jasne opłaty i korzystne model cenowy typu „internet plus”..

Jeśli zamierzasz akceptować głównie karty kredytowe, może to być najlepsze rozwiązanie dla Ciebie. W tym modelu opłata jest pobierana na podstawie opłat transakcyjnych związanych z każdą kartą oraz opłaty operatora.

To powiedziawszy będziesz potrzebować osobnego konta sprzedawcy do pracy z Payline, co sprawia, że proces konfiguracji jest bardziej złożony i być może nie tak przyjazny, jeśli dopiero zaczynasz z nowy sklep internetowy.

Linia płatnicza jest bardziej praktyczna bramka płatnicza, co oznacza, że to Ty decydujesz o skonfigurowaniu płatności cyklicznych lub innych niestandardowych schematów płatności. Innymi słowy, wdrożenie konkretnego rozwiązania może być bardziej skomplikowane i dlatego bardziej odpowiednie dla istniejących firm.

Cennik:

- dzięki modelowi cenowemu „internet plus” obciążamy Cię kosztem konkretnej karty kredytowej, którą przetwarzasz + 0.3% kwoty transakcji (możesz negocjować kwotę prowizji do 0.2%, jeśli masz wystarczająco duży wolumen)

- za utrzymanie konta pobierana jest również osobna opłata w wysokości 10 USD miesięcznie

👉 Przeczytaj cały nasz artykuł Recenzja linii płatniczych.

2. Stripe

Stripe został jedna z najpopularniejszych bramek płatniczych na rynku od dobrych kilku lat. Przejrzysta struktura opłat, dobra integracja ze wszystkimi głównymi systemami handlu elektronicznego i łatwy w użyciu interfejs to ogromne czynniki, które pomogły Stripe zgromadzić bazę zadowolonych klientów.

Stripe jest prawdopodobnie najbardziej skupioną na programistach bramką płatniczą. Może to brzmieć dla niektórych zastraszająco, ale tak naprawdę oznacza to, że możesz dostroić Stripe aby służyć Twojej firmie dokładnie tak, jak tego chcesz.

Stripe umożliwia obsługę płatności jednorazowych, wystawianie klientom cyklicznych rachunków, konfigurowanie rynku, a nawet obsługę płatności osobistych.

Stripe gwarantuje również bezpieczeństwo transakcji i przechowuje wszystkie numery kart kredytowych i szczegóły transakcji w bezpieczny sposób (przy użyciu dobrych kluczy szyfrujących AES-256).

Co więcej:

- Stripe posiada certyfikat PCI DSS poziomu 1

- Wydaje raporty SSAE18/SOC 1 typu 1 i 2

- Posiada licencje na przekaz pieniędzy w USA, AFSL w Australii, licencję na e-pieniądze w Europie i zarejestrowany MSB w Kanadzie

- Czy jest zgodny z PSD2 i silnym uwierzytelnianiem klienta (SCA) w UE

- Współpracuje z ponad 135 walutami

- Obecnie dostępne w ponad 30 krajach

- Współpracuje z ogromną liczbą narzędzi i platform innych firm – czytaj: na pewno będzie współpracować z Twoim dostawcą handlu elektronicznego

Co więcej, dostępna jest całodobowa pomoc techniczna za pośrednictwem poczty elektronicznej, czatu i telefonu.

- 2.9% + 30 centów za kwotę transakcji kartą kredytową w USA

- +1% przy akceptacji kart międzynarodowych

👉 Przeczytaj cały nasz artykuł Stripe przeglądu.

3. Autoryzuj.Net

Authorize.Net jest jednym z najbardziej rozpoznawalnych i najstarsze bramki płatnicze działający w sieci. Istnieją na rynku od 1996 roku i umożliwiają wszelkiego rodzaju firmom przyjmowanie płatności w Internecie i osobiście.

Authorize.Net umożliwia akceptację kart kredytowych, płatności zbliżeniowych i e-czeków.

Dostępna jest również zaawansowana funkcja wykrywania oszustw, która może uchronić Twoją firmę przed nieautoryzowanymi płatnościami lub innymi problemami związanymi z płatnościami.

Warto również zaznaczyć, że Authorize.Net przechowuje dane Twoich klientów w bezpieczny sposób i umożliwia Ci to tokenZidentyfikuj wszystkie wrażliwe informacje.

W zależności od potrzeb Twojej firmy możesz używać Authorize.Net do wystawiania faktur, konfigurowania płatności cyklicznych i korzystania z uproszczonego procesu realizacji transakcji.

Cennik:

- Opcja „wszystko w jednym”: dla firm, które nie mają konta sprzedawcy; 25 USD miesięcznie i 2.9% + 30 centów za transakcję

- Tylko bramka płatności: dla firm, które mają już konto sprzedawcy; 25 USD miesięcznie i 10 centów za transakcję

- Rozwiązania dla przedsiębiorstw dla firm, które przetwarzają ponad 500 tys. USD rocznie

👉 Przeczytaj cały nasz artykuł Recenzja Authorize.Net.

4. PayPal

PayPal jest najbardziej rozpoznawalny i znany procesor płatności / rozwiązanie płatnicze / bramka płatnicza ze wszystkich.

PayPal to w rzeczywistości znacznie więcej niż tylko brama, którą właściciele firm mogą zintegrować ze swoimi sklepami internetowymi. W rzeczywistości wielu zwykłych użytkowników ma własne konta PayPal i korzysta z tej usługi do obsługi zwykłych płatności w Internecie, a nawet do dzielenia się rachunkami ze znajomymi.

Wszystko to sprawia, że PayPal jest niezbędną bramką płatniczą dla Twojego sklepu e-commerce, tylko dlatego, że jest to jedyne rozwiązanie, które gwarantuje, że będziesz w stanie sprzedawać swoje produkty wszystkim.

Z punktu widzenia właściciela firmy istnieją różne warianty oferty PayPal, którym warto się przyjrzeć:

- Płatności PayPal Standard

- PayPal Express Checkout

- Płatności PayPal Pro

Różnice między tymi trzema produktami mogą być niewielkie, ale mogą być znaczące w zależności od rodzaju sprzedawanych produktów.

Płatności PayPal Standard i PayPal Express Checkout działają bardzo podobnie. Jedyna różnica polega na tym, że w przypadku wersji Standard klient tworzy zamówienie na Twojej stronie → dostosowuje je → a następnie zostaje przekierowany do systemu PayPal w celu dokonania płatności.

W przypadku usługi PayPal Express klient zostanie przekierowany do witryny PayPal w celu autoryzacji obciążenia, ale nie dokończy tam procesu realizacji transakcji. Zamiast tego będą mogli wrócić do Twojej witryny, dostosować kolejność, a następnie pobrać opłatę w tle bez opuszczania witryny.

Wraz z Płatności PayPal Pro, możesz dostosować cały proces realizacji transakcji, a klient pozostanie na Twojej stronie przez cały czas. Obecnie usługa PayPal Payments Pro jest dostępna tylko w kilku krajach.

Kilka ważniejszych szczegółów na temat PayPal jako bramki płatniczej:

- nie potrzebujesz konta sprzedawcy, aby korzystać z PayPal

- zyskujesz zaawansowaną ochronę przed oszustwami

- możesz wystawiać faktury

- możesz szybko wypłacić pieniądze na konto bankowe w lokalnej walucie

Cennik:

- Standard płatności PayPal: 2.9% + 30 ¢ za transakcję; istnieją rabaty ilościowe, jeśli przetwarzasz wiele płatności

- PayPal Express Checkout: 2.9% + 30 ¢ za transakcję

- PayPal Payments Pro: 2.9% + 30 centów za transakcję; plus 30 dolarów miesięcznie

👉 Przeczytaj cały nasz artykuł Recenzja PayPala.

5. 2 Sprawdź

2Checkout istnieje od 2006 roku i obecnie oferuje usługi w ponad 180 krajach.

Zapewniają kompletne rozwiązanie do przetwarzania płatności online, dając dostęp do zaawansowanej platformy, na której możesz zarządzać finansami swojej firmy i działaniami w zakresie handlu elektronicznego.

Jedną z wyjątkowych cech 2Checkout jest to, że oprócz możliwości zintegrowania swojej bramki płatniczej ze wszystkimi popularnymi platformami e-commerce, otrzymujesz także dostęp do hostowanego koszyka, który został zbudowany z uwzględnieniem wszystkich najlepszych praktyk i zoptymalizowany pod kątem maksymalnej konwersja. Daje to możliwość pracy wyłącznie z 2Checkout, bez konieczności korzystania z zewnętrznego rozwiązania e-commerce. Może to być atrakcyjna opcja dla firm, które nie mają jeszcze skonfigurowanego handlu elektronicznego.

Inne ważne szczegóły dotyczące oferty 2Checkout:

- działa w 29 językach i 100 walutach

- zlokalizowana realizacja transakcji dla obsługiwanych krajów

- integruje się z ponad 120 narzędziami e-commerce

- pozwala akceptować wszystkie główne karty kredytowe i płatności PayPal

- dodatek „2Comply” zapewnia zaawansowaną obsługę i zgodność z przepisami podatkowymi i VAT

Cennik:

- „2Sell”: łatwy i prosty sposób na sprzedaż globalną; 3.5% + 30 ¢ za transakcję

- „2Subscribe”: dla firm subskrypcyjnych; 4.5% + 40 centów za transakcję

- „2Monetize”: kompleksowe rozwiązanie do globalnej sprzedaży towarów cyfrowych; 6% + 50 ¢ za transakcję

Ceny te mogą wydawać się ogólnie droższe niż inne rozwiązania na liście, ale szczególnie w przypadku dwóch ostatnich planów zyskujesz szereg dodatkowych funkcji, które wykraczają poza zwykłe działanie jako prosta bramka płatnicza.

👉 Przeczytaj cały nasz artykuł 2Sprawdź recenzję.

Podsumowanie

To była Twoja pierwsza lekcja na temat tego, czym jest bramka płatnicza i pięciu najlepszych bramek dostępnych na rynku.

W ostatecznym rozrachunku każdy z nich pozwoli Ci równie skutecznie ściągać płatności od Twoich klientów. Prawdziwa różnica polega na oferowanych funkcjach pobocznych i ogólnym doświadczeniu korzystania z bramki i integracji jej ze sklepem e-commerce.

Oto tabela podsumowująca, która pomoże Ci podjąć decyzję:

| Bramki płatności | Cena od | Ocena redaktora |

|---|---|---|

| Linia wypłaty | opłaty własne karty kredytowej + 0.3% za transakcję + 10 USD miesięcznie | ⭐⭐⭐ |

| Stripe | 2.9% + 30 centów za transakcję | ⭐⭐⭐ |

| Authorize.Net | 2.9% + 30 centów za transakcję + 25 dolarów miesięcznie | ⭐⭐ |

| PayPal | 2.9% + 30 centów za transakcję | ⭐⭐ |

| 2Checkout | 3.5% + 30 centów za transakcję | ⭐⭐ |

Pomijając te bramki płatnicze, jest jeszcze jedna rzecz, na którą warto zwrócić uwagę, zanim uznasz swoją konfigurację e-commerce za zakończoną, szczególnie jeśli masz zamiar pracować z wieloma walutami. 💱

Zasadniczo problem z akceptacją wielu walut polega na tym, że często tracisz różne opłaty za przeliczenie, gdy próbujesz wypłacić środki lub ogólnie je przetworzyć. Z tego powodu zachęcam Cię do uzupełnienia swoich bramek płatniczych o Wise dla biznesu.

Wise to naprawdę innowacyjna usługa finansowa. Zasadniczo zapewnia dane lokalnego banku w Wielkiej Brytanii, strefie euro, Australii i USA (bez konieczności posiadania adresu lokalnego). Oznacza to, że możesz żądać płatności jak lokalny mieszkaniec, bez względu na to, gdzie jesteś. Następnie możesz wypłacić pieniądze przy niskich opłatach, minimalizując w ten sposób koszty przewalutowania.

Wise działa to również w drugą stronę, co oznacza, że jest to najlepszy sposób na opłacanie faktur i wysyłanie innych płatności – na przykład do globalnych dostawców.

👉 Przeczytaj nasze Wise Przejrzyj tutaj.

To podsumowuje temat bramy płatności i jak wybrać ten idealny. Jeśli coś nie jest jasne i potrzebujesz pomocy w podjęciu decyzji, skontaktuj się z nami za pośrednictwem komentarzy poniżej.

Artykuł bardzo mi się podobał, ale teraz mam następujące pytanie. Jaka jest różnica pomiędzy bramką płatniczą, agregatorem i dostawcą usług płatniczych? Z góry dziękuję!

Witaj Humberto,

Nie mamy jeszcze artykułu na ten temat, ale znajduje się on na krótkiej liście.

PayPal jest zdecydowanie nadal najpopularniejszą opcją, zwłaszcza dla osób pracujących w Internecie. Jest to doskonała forma płatności, gratuluję artykułu!

Dzięki!

Chcę założyć konto sprzedawcy i przetwarzam tylko powtarzające się transakcje z kont klientów

$ wolumen na początku mały z jednym kontem, może 93 transakcje i 8500 $ na 100 tys. $ rocznie

mam inne konto, które byłoby większe, np. 1700-6800 transakcji miesięcznie

o wolumenie około 3 milionów dolarów

szukam portalu internetowego, w którym mogę wprowadzić informacje o kliencie, a system będzie przeglądał wszystkie transakcje od klientów

co tydzień, co dwa miesiące lub co miesiąc

Myśli?

Dlaczego w tytule bloga pojawia się Adyen, a w artykule nie wspomniano o nim ani razu?

Cześć,

Dziękuję za informację! Niedawno zaktualizowaliśmy post.

-

Bogdan – Redaktor w ecommerce-platforms.com

Dziękuję za wyjaśnienie

bramka płatnicza, procesor i konto sprzedawcy. Wygląda na to, że terminologia się zmieniła, ale koncepcja jest nadal taka sama. Przypadkowo pracowałem na pierwszej platformie płatniczej w Afryce Zachodniej, a moja firma została oznaczona jako MPP (Master Card Member Service Provider — brama łącząca transakcję między kontem klienta, wydawcą (MasterCard, VISA itp.) a bankiem klienta akceptującym/przetwarzającym transakcję w imieniu ich klienci posiadający konto w banku. Następnie instytucja bankowa wybiera dwóch pracowników, każdy z nich otrzymuje oddzielny, unikalny klucz, który jest wprowadzany do sprzętowego modułu bezpieczeństwa (HSM), generując unikalny numer identyfikacyjny banku (BIN). Po zakończeniu tego kroku mamy Bankformatza każdym razem, gdy transakcja klienta przychodzi do przetworzenia. Kiedy klient przykłada swoją kartę do dowolnego terminala, odbieramy transakcję, identyfikując Bank za pomocą numeru BIN, kierujemy transakcje do Banku z odpowiedzią na autoryzację, a następnie pieniądze są wypłacane w punkcie sprzedaży, w którym sprzedawca otrzymuje uznane, a klient obciążony

Z biegiem czasu wszystko się zmieniło i chcę uzyskać opinię, ponieważ jestem w trakcie rejestrowania się u dostawcy, który może przetwarzać płatności online dla branży usługowej i zarabiamy za ułatwianie transakcji między klientami a usługodawcami:

Jakie są możliwości takiego startu

(Bramka płatnicza (PG), Procesor płatności (PP) i Konto sprzedawcy (MA)) (PPM), biorąc pod uwagę, że musimy zintegrować ich API z naszą witryną internetową i przyglądam się:

1 Najbezpieczniejsza płatność

2 NIE Koszt konfiguracji i płatność na rzecz PPM w oparciu o wielkość transakcji

3 opcje dostarczania PPM za pośrednictwem platformy w celu ułatwienia przetwarzania i płatności/Alternatywą będzie PP + PG z jednego rozwiązania i MA jako inne rozwiązanie, jeśli obniży to koszty

4 Łatwość zakończenia usługi, jeśli czujesz się komfortowo, bez żadnych opłat

5 Łatwość integracji z naszą platformą

Cześć,

Pochodzę z Rumunii i znajduję się w dość trudnej sytuacji. Stworzyłem shopify store i stosowane do prawie wszystkich bramek płatniczych wymienionych na liście shopify ale wszyscy mnie odrzucili z tego samego powodu, nie lubią dropshipping. To sklep odzieżowy, więc nie ma tu nic niebezpiecznego ani podejrzanego.

Jakieś rozwiązania, jakieś obejście? Dziękuję

Cześć Cezarze,

Tak, podmioty przetwarzające płatności mogą czasami wydawać się frustrująco ostrożne.

Możesz wyszukać „konta handlowe wysokiego ryzyka” — są to dostawcy specjalizujący się w przetwarzaniu płatności dla firm, z którymi większość głównych dostawców nie chce współpracować.

Ostatecznie zapłacisz więcej, ale jest to sposób, aby przynajmniej zacząć handlować. W przyszłości, gdy zbudujesz historię handlową, będziesz postrzegany jako osoba stwarzająca mniejsze ryzyko, a bardziej tradycyjni dostawcy mogą być skłonni do współpracy z Tobą.

Czy istnieje system bramkowy, który nie dokona „wstępnej autoryzacji” karty, zanim poinformujemy system, jaką kwotę chcemy obciążyć kartą? Na przykład, jeśli klient złoży zamówienie na 2 pozycje o wartości 50 USD (całkowite zamówienie o wartości 100 USD), ale możemy od razu wysłać tylko 1 z 2 pozycji (o wartości 50 USD), nie chcę, aby były one początkowo „wstępnie autoryzowane” za 100 USD, a następnie wyślij zamówienie. Chcę tylko, żeby zobaczyli opłatę w wysokości 50 USD po wysłaniu pierwszego przedmiotu, a następnie 1 USD później, gdy wyślemy drugi przedmiot. Czy ktoś zna system bramkowy, który na to pozwala? Wygląda na to, że mamy duży problem ze znalezieniem takiego.

Cześć CARRIE, porozmawiaj z SecureTrading. Są niezależną bramką płatniczą niepowiązaną z bankiem i mogą obsługiwać wspomnianą funkcjonalność.

Co należy zrobić, aby współpracować bezpośrednio z bankiem? Czy jest jakiś certyfikat? Wiem, że na naszej stronie mamy dobre szyfrowanie danych (AES256 + Blowfish), ale nie mogę znaleźć rozwiązania, które pozwoliłoby mi po prostu akceptować karty kredytowe i współpracować z bankiem bez żadnych dodatkowych punktów pomiędzy

Będziesz musiał skontaktować się z bankiem, z którym chcesz współpracować, a on przekaże Ci kod. Najlepiej znajdź programistę w swoim kraju, on będzie wiedział co robić.

Pozdrawiam,

-

Bogdan – Redaktor w ecommerce-platforms.com

jesteś bardzo miły, proszę pana, to bardzo miła rada.

Witajcie przyjaciele,

Uwielbiam mojego dostawcę Merchant e Solutions Gateway.

Jeśli jednak jesteś organizacją non-profit zbudowaną na DONATION, upewnij się, że znajdziesz witrynę internetową, która w pełni obsługuje strony DONATIONS, ponieważ otrzymasz niewielką pomoc lub nie otrzymasz jej wcale od Merchants E Solutions.

Udostępniają formularz darowizny wygenerowany w formacie HTML do kopiowania i wklejania, który nie zawiera wpisów kaskadowych. Forma naprawdę jest do bani. Będziesz musiał zapłacić deweloperowi tysiące dolarów, żeby zaczął działać.

JW

Mamy trudności z uzyskaniem obsługi bramki płatniczej na naszej stronie internetowej. Wszyscy odmówili nam wsparcia z 3 powodów: (1) zajmujemy się markowymi i autentycznymi akcesoriami dla kobiet, (2) nasza firma jest zarejestrowana na Bliskim Wschodzie oraz (3) jesteśmy portalem aukcyjnym. Słyszeliśmy o stworzeniu własnej bramki płatniczej. Czy ktoś zna ten temat? Ile to będzie kosztować? jakieś komplikacje?

Cześć Collinsie,

Mój problem z tymi bramkami płatniczymi polega na tym, że rodzaj opisu przypisują transakcjom dokonywanym na stronie sprzedawcy. Przykład: meldujesz się w hotelu, a oni dokonują preautoryzacji w celu zabezpieczenia środków… ale narracja na koncie klienta mówi, że Google Pay… A klienci odrzucają takie transakcje, ponieważ nie wykonali żadnych czynności w Google Pay… Uprzejmie proszę o wyjaśnienie takie scenariusze. Dzięki

Świetny artykuł Matta Collinsa

Dałeś nam tak wspanialeformatna bramce płatniczej. Proszę o dalsze publikowanie świetnych artykułów.

Dziękuję za świetny post.

Pytanie do Forum, nasza firma rozważa wdrożenie Authorize.net lub Stripe dla nowego produktu eCommerce, który uruchamiamy i staramy się zrozumieć strukturę opłat. Jeśli skorzystamy z Authorize.net lub Stipe, czy nadal będziemy potrzebować usług przetwarzania transakcji z naszego banku?

Obecnie używamy Intuit/Quickbooks do przetwarzania kart kredytowych w ramach naszych bieżących usług handlowych, w których akceptujemy karty kredytowe. Czy za nasz nowy produkt eCommerce dla konsumentów musimy płacić zarówno Authorize.net, jak i Stripe ORAZ Quickbooks lub Athorize.net/Stripe zająć się wszystkimi aspektami przetwarzania transakcji? Dziękuję

Kombinacja, której używamy (Stripe + PayPal, ekspresowy lub standardowy) obejmuje prawdopodobnie 95% naszych klientów.

Większość ludzi po prostu konfiguruje system PayPal, ponieważ jest on dostępny w większości dużych systemów handlu elektronicznego, który jest już wstępnie skonfigurowany, a ponadto jest bardzo łatwy w konfiguracji.

Ale znalazłem takie ustawienie Stripe a także możliwość przetwarzania kart kredytowych na miejscu zapewniła znaczny wzrost konwersji. Ponadto działa w podobny sposób jak PayPal, co oznacza, że nadal nie musisz zakładać konta sprzedawcy w swoim banku, a pieniądze mogą po prostu zostać przelane z powrotem na Twoje konto bankowe.

Jak korzystać Stripe bez SSL?

Cześć Martin,

Stripe wymaga do działania protokołu SSL w Twojej witrynie.

Najlepiej,

Bogdan – Redaktor w ecommerce-platforms.com

PayPal, słyszałem wiele dobrego o nim Stripe – obsługa klienta jest doskonała – przynajmniej wtedy, gdy próbowałem się z nimi skontaktować jako potencjalny klient.

Korzystam z Authorize.net od 8 lat, a ich stawki są najniższe, jakie znalazłem. Tak, musisz płacić pewne opłaty miesięczne, ale ogólnie rzecz biorąc, jeśli sprzedajesz duże ilości, opłaty za transakcję są znacznie niższe niż cokolwiek innego, co sprawdzałem.

Dziękuję za cenne uwagi. Pochodzę z Iranu i nasza działalność polega na eksporcie perskich dywanów, ponieważ chcemy ustanowić nasz rynek internetowy, potrzebujemy dostawcy bramek płatniczych, ale wielu z tych dostawców nie świadczy żadnych usług irańskim firmom. proszę o pomoc w znalezieniu odpowiedniego dostawcy, z którym moglibyśmy współpracować.

Z poważaniem

Cześć, może ta odpowiedź z Quora pomoże. Dzięki!

Drogi Catalinie,

Dziękuję za jak zwykle świetne materiały. Szukałem tego przez długi czas, ale nie mogłem znaleźć żadnych istotnych informacji. Próbujemy znaleźć najlepsze dla nas gotowe rozwiązanie e-commerce, ale nie mamy konta bankowego w USA i okazuje się, że korzystamy z shopify bramka płatnicza, aby obniżyć opłaty transakcyjne, musisz mieć konto w USA. Innywise, oprócz ogólnych stawek za kartę kredytową, musimy zapłacić 2% od każdej transakcji. Każda sugestia będzie bardzo istotna.

Z poważaniem,

Możesz znaleźć listę tutaj z dostępnymi międzynarodowymi bramkami płatniczymi. Należy pamiętać, że wszystkie te bramy mają własne opłaty transakcyjne. Wszystkie opłaty transakcyjne zostaną zniesione niezależnie od Twojego planu tylko wtedy, gdy kwalifikujesz się do złożenia wniosku Shopify Payments. Twoje zdrowie!

On Shopify posiadanie tylko konta bankowego w USA nie pomaga, musisz także mieć numer SSN, aby uzyskać zgodę na korzystanie Shopify Payments – jeśli zarejestrowałeś się w 2016 r.

Idź do OŁTARZA – stripe, mają rozwiązanie dla obywateli spoza USA, którzy potrzebują konta bankowego w USA u sprzedawcy, są w krzemowym portfelu… mam to i mogę powiedzieć, że są najlepsi.

więc gdzie jest faktyczne porównanie? istotne informacje, których ludzie naprawdę potrzebują, takie jak… KOSZTY?

Cześć Foo, sugeruję sprawdzenie wykres porównania , jak również.

Choć wydaje się, że ludzie nienawidzą Paypal, myślę, że musiałbyś być głupcem, aby przynajmniej nie zaoferować go jako opcji w witrynie e-commerce. Jest po prostu zbyt godny zaufania i dobrze wiadomo, że tak nie jest. Właściwie mógłbym się nawet założyć, że oferowanie tego jako opcji jest skorelowane z wyższym współczynnikiem konwersji.